O MAT representa um marco na busca pela modernização do ambiente de negócios brasileiro

Área do Cliente

Notícia

RFB – Receita Federal do Brasil estará entrando em Colapso? - Parte 1

A Secretaria da Receita Federal do Brasil é um órgão específico, singular, subordinado ao Ministério da Fazenda

A Secretaria da Receita Federal do Brasil é um órgão específico, singular, subordinado ao Ministério da Fazenda, exercendo funções essenciais para que o Estado possa cumprir seus objetivos. É responsável pela administração dos tributos de competência da União, inclusive os previdenciários, e aqueles incidentes sobre o comércio exterior, abrangendo parte significativa das contribuições sociais do País. Também subsidia o Poder Executivo Federal na formulação da política tributária brasileira, previne e combate a sonegação fiscal, o contrabando, o descaminho, a pirataria, a fraude comercial, o tráfico de drogas e de animais em extinção e outros atos ilícitos relacionados ao comércio internacional.

Nós contadores sabemos mais do que ninguém de como a RFB vem aprimorando o combate à sonegação fiscal através das constantes melhorias em seus Sistemas Fiscalizatórios, principalmente com a criação do SPED “Sistema Público de Escrituração Digital”.

Sem dúvida a RFB tem o respeito e credibilidade tanto dentro como fora do Brasil, inclusive é modelo para demais Países.

Mas o que estará ocorrendo com esta credibilidade nos últimos anos, principalmente neste ano de 2014?

Estarei aqui em um breve relato, descrevendo o que ocorreu com uma das Declarações mais importantes para a RFB, chamada DCTF - Declaração de Débitos e Créditos Tributários Federais.

Devido uma mudança em nossa Legislação (Lei 12.973/2014), que poderá trazer efeitos Contábeis, Fiscais e Societários significativos para as Empresas tributadas pelo Lucro Real, Presumido e Arbitrado foram necessários ajustes/atualizações nesta Obrigação Acessória (DCTF) para que os Contribuintes/Declarantes pudessem fazer suas opções já para o ano de 2014, ou melhor, retroativo à janeiro de 2014.

Iniciaremos aqui enumerando por Instruções Normativas, como segue abaixo:

- Instrução Normativa RFB nº 1.478, de 7 de julho de 2014

- Como assim?

Instrução Normativa RFB nº 1.478, de 07 de julho de 2014, Instrução esta que foi publicada no DOU de 8.7.2014, porém com efeitos a partir de 01 de janeiro de 2014. Olha o absurdo! Não felizes, fizeram uma confusão no que tange as empresas inativas, que foi necessário, para não dizer obrigados a elaborarem e publicarem uma Nota contendo inclusive um Quadro Explicativo, pois somente com a IN não foi suficiente para normatizar o que a RFB de fato estaria pretendendo.

ATENÇÃO:

As regras para apresentação da DCTF pelas pessoas jurídicas e pelos consórcios SEM DÉBITOS A DECLARAR são as seguintes:

1 - De janeiro de 2010 até dezembro de 2013, é obrigatória a apresentação da DCTF nas seguintes hipóteses:

a) em relação ao mês de dezembro de cada ano-calendário, na qual deverão ser indicados os meses em que não houve débitos a declarar;

a) em relação ao mês de ocorrência do evento, nos casos de extinção, incorporação, fusão e cisão total ou parcial; e

b) em relação ao último mês de cada trimestre do ano-calendário, quando no trimestre anterior tenha sido informado que o débito de Imposto sobre a Renda das Pessoas Jurídicas (IRPJ) ou de Contribuição Social sobre o Lucro Líquido (CSLL) foi dividido em quotas.

2 - A partir de janeiro de 2014, é obrigatória a apresentação da DCTF nas seguintes hipóteses:

a) em relação ao 1º mês em que a pessoa jurídica não tiver débitos a declarar;

b) em relação ao último mês de cada trimestre do ano-calendário, quando no trimestre anterior tenha sido informado que o débito de Imposto sobre a Renda das Pessoas Jurídicas (IRPJ) ou de Contribuição Social sobre o Lucro Líquido (CSLL) foi dividido em quotas;

c) em relação ao mês de janeiro de cada ano-calendário, ou em relação ao mês de início de atividades, para comunicar, se for o caso, a opção pelo regime de competência segundo o qual as variações monetárias dos direitos de crédito e das obrigações do contribuinte, em função da taxa de câmbio, serão consideradas para efeito de determinação da base de cálculo do IRPJ, da CSLL, da Contribuição para o PIS/Pasep e da Contribuição para o Financiamento da Seguridade Social (Cofins), bem como da determinação do lucro da exploração, conforme disposto nos arts. 3º e 4º da Instrução Normativa RFB nº 1.079, de 3 de novembro de 2010; e

d) em relação ao mês subsequente ao da publicação da Portaria Ministerial que comunicar a oscilação de taxa de câmbio, na hipótese de alteração da opção pelo regime de competência para o regime de caixa, prevista no art. 5º da Instrução Normativa RFB nº 1.079, de 2010;e

As pessoas jurídicas que não tenham declarado débitos na DCTF de dezembro de 2013, estão dispensadas da entrega da DCTF a partir de janeiro de 2014, caso não tenham débitos a declarar, exceto em se tratando das hipóteses previstas nos inc. I e II e nas alíneas ae c do inc. IV do § 2º do art. 3º da Instrução Normativa RFB nº 1.110, de 24 de dezembro de 2010, com a redação dada pela Instrução Normativa RFB nº 1.478, de 7 de julho de 2014.

As pessoas jurídicas inativas estão dispensadas da entrega da DCTF durante o período em que permanecerem nesta condição. Considera-se pessoa jurídica inativa aquela que não tenha efetuado qualquer atividade operacional, não-operacional, patrimonial ou financeira, inclusive aplicação no mercado financeiro ou de capitais.

As pessoas jurídicas que estavam inativas em 2013 e que permanecerem inativas em 2014, estão dispensadas da entrega da DCTF durante os meses em que mantiverem a condição de inatividade.

As pessoas jurídicas que passarem a condição de inativa nos meses de janeiro a abril de 2014, devem apresentar a DCTF relativa ao 1º mês em que não tiveram débitos a declarar até o dia 31 de julho de 2014.

As pessoas jurídicas que passarem a condição de inativa a partir do mês de maio de 2014, devem apresentar a DCTF relativa ao 1º mês em que não tiveram débitos a declarar no prazo estabelecido no art. 5º da IN RFB nº 1.110/2010.

QUADRO EXPLICATIVO DA ENTREGA DA DCTF

|

PERÍODO |

EXISTEM DÉBITOS A DECLARAR? |

OBRIGATORIEDADE DE ENTREGA |

PRAZO DE ENTREGA |

BASE LEGAL |

Versão da DCTF |

|

01/2014 |

SIM |

SIM |

Até 25/03/2014 |

Art. 5º da IN RFB nº 1.110/2010 |

2.5 |

|

NÃO |

NÃO. Exceto se teve débitos a declarar no mês anterior (12/2013) |

Até 31/07/2014 |

Art. 3º da IN RFB nº 1.478/2014 |

2.5 |

|

|

02/2014 |

SIM |

SIM |

Até 23/04/2014 |

Art. 5º da IN RFB nº 1.110/2010 |

2.5 |

|

NÃO |

NÃO. Exceto se teve débitos a declarar no mês anterior (01/2014) |

Até 31/07/2014 |

Art. 3º da IN RFB nº 1.478/2014 |

2.5 |

|

|

03/2014 |

SIM |

SIM |

Até 22/05/2014 |

Art. 5º da IN RFB nº 1.110/2010 |

2.5 |

|

NÃO |

NÃO. Exceto se teve débitos a declarar no mês anterior (02/2014). |

Até 31/07/2014 |

Art. 3º da IN RFB nº 1.478/2014 |

2.5 |

|

|

04/2014 |

SIM |

SIM |

Até 23/06/2014 |

Art. 5º da IN RFB nº 1.110/2010 |

2.5 |

|

NÃO |

NÃO. Exceto se teve débitos a declarar no mês anterior (03/2014). |

Até 31/07/2014 |

Art. 3º da IN RFB nº 1.478/2014 |

2.5 |

|

|

05/2014 |

SIM |

SIM |

Até 08/08/2014 |

Art. 2º da IN RFB nº 1.478/2014 |

2.5 |

|

NÃO |

NÃO. Exceto se teve débitos a declarar no mês anterior (04/2014). |

Até 08/08/2014 |

Art. 2º da IN RFB nº 1.478/2014 |

2.5 |

Obs.: no quadro acima, não estão previstas as hipóteses de que trata o inciso IV do §2º do art. 3º da IN RFB 1.110/2010 (cotas do trimestre anterior, eventos de extinção, incorporação, etc.). Caso o contribuinte incorra em uma dessas situações, fica obrigado à apresentação da DCTF, ainda que não tenha débitos a declarar.

Fonte: http://www.receita.fazenda.gov.br/PessoaJuridica/DCTF/defaultpgd.htm

Agora pergunto: Não seria mais fácil, simplesmente enviar mensalmente, mesmo que não tenha débitos a declarar, como já foi um dia?

Até agora acompanhamos em Blogs, Fóruns e Portais Contábeis, profissionais que ainda não entenderam como proceder com as Empresas nestas situações!

- Outro problema que ocorreu:

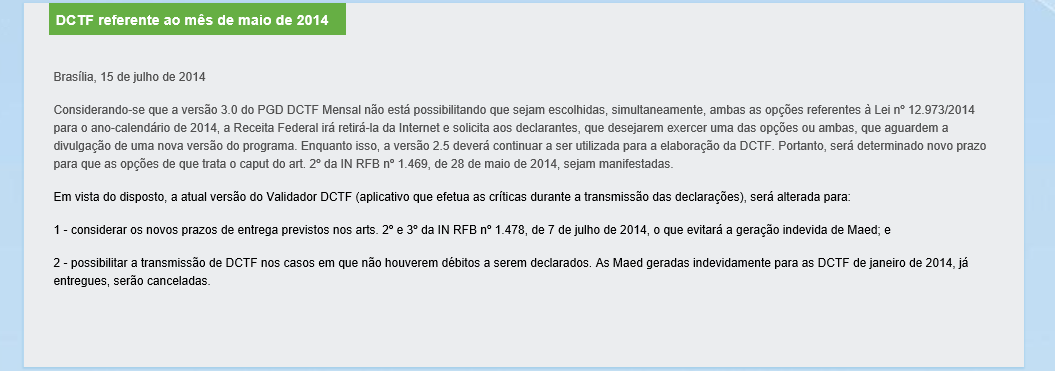

Publicaram o Ato Declaratório Executivo Codac nº 21, de 9 de julho de 2014 no DOU de 10.07.2014, liberaram o Programa da Declaração de Débitos e Créditos Tributários Federais – DCTF Mensal no dia 11 de julho de 2014 e no dia 15/07/2014 a RFB por meio de Nota retiram do ar a Versão 3.0:

Publicando no DOU de 21.07.2014 um novo Ato Declaratório Executivo Codac nº 22, de 17 de julho de 2014, revogando o anterior!

É mole?

Segundo a RFB - Receita Federal do Brasil, divulgada em sua página Notícias, no dia 15.07.2014, a retirada do ar da Versão 3.0 da DCTF que estava destinada a informar a opção pela aplicação da Lei nº 12.973/2014 em 2014 (IN RFB nº 1.469/2014, art. 2º) na entrega do período de maio de 2014 e posteriores foi pelo fato do campo para a informação da opção não permitir a seleção dos artigos arts. 1º e 2º e 4º a 70 e os artigos 76 a 92 da referida lei, simultaneamente, além da geração de Multas, isto mesmo, Multas.

Com a retirada da Versão 3.0, a Versão 2.5 voltou a ser utilizada para entrega! É brincadeira?

Agora pergunto: Não testaram o Software antes de liberarem aos Usuários/Contribuintes?

Considerando as dúvidas em relação à entrega da Declaração de Débito e Créditos Tributários Federais (DCTF) a Fenacon foi obrigada a esclarecer: http://www.fenacon.org.br/noticias-completas/1982

- Instrução Normativa RFB nº 1.484, de 31 de julho de 2014

Aqui já estávamos todos meios perdidos, ai vem esta IN, e aprova o Programa Gerador e as instruções para preenchimento da DCTF na versão "DCTF Mensal 1.8".

Sinceramente eu não vi a cara deste bicho não!

Através desta Instrução Normativa revoga-se o prazo para fazer as opções pela adoção, no ano-calendário de 2014, das disposições constantes dos arts. 1º, 2º e 4º a 70, ou pelas regras previstas nos arts. 76 a 92 da Lei nº 12.973/2014, na DCTF do mês de maio/2014, conforme previsto anteriormente e altera para a DCTF dos fatos geradores ocorridos no mês de agosto de 2014.

Para que se torne compreensível todo este emaranhado de prazos, prorrogações e alterações, foi-se necessário a RFB se manifestar novamente através de seu Site/Portal: http://www.receita.fazenda.gov.br/AutomaticoSRFsinot/2014/08/28/2014_08_28_10_53_21_871594409.html

- Instrução Normativa RFB nº 1.496, de 3 de outubro de 2014

Esta IN foi mais “Light”, pois apenas alteram o prazo para comunicar, se for o caso, a opção pelas regras previstas nos arts. 1º, 2º e 4º a 70 ou pelas regras previstas nos arts. 76 a 92 da Lei nº 12.973, de 13 de maio de 2014. e aprova o Programa Gerador e as instruções para preenchimento da DCTF na versão "DCTF Mensal 1.8".

Este último eu não entendi, pois já não haviam aprovado na IN 1.484? Acho que aprovaram a aprovação!

- Instrução Normativa RFB nº 1.499, de 15 de outubro de 2014

Esta IN prorrogou o prazo para até 7 de novembro de 2014, o prazo para apresentação da Declaração de Débitos e Créditos Tributários Federais (DCTF) relativa ao mês de agosto de 2014.

Este eu juro que não entendi:

Ficam canceladas as multas pelo atraso na apresentação das DCTF relativas ao mês de agosto de 2014 apresentadas dentro do prazo de que trata o caput.

Uai, se prorrogou, porque gerar Multas? A já sei, vai que esquecem de atualizar o programa que geram as MAED - Multa por Atraso na Entrega da Declaração. Já estão se antecipando! Só pode ser isto!

Alterou novamente o prazo para comunicar, se for o caso, a opção pelas regras previstas nos arts. 1º, 2º e 4º a 70 ou pelas regras previstas nos arts. 76 a 92 da Lei nº 12.973, de 13 de maio de 2014, ficando agora para... pasmem... o mês de dezembro de 2014.

O que gostei mais foi das alterações no parágrafo 10º do art. 3º da Instrução Normativa RFB nº 1.110, de 24 de dezembro de 2010 e paragrafo 3º-A do art. 2º da Instrução Normativa RFB nº 1.469, de 28 de maio de 2014.

Aqui deixo o comentário de uma colega em um Portal que participo, o qual, particularmente gostei bastante:

Embora temos a previsão legal desta opção ser irretratável, mais um vez a RFB inovado irretratável ser retratável, ou seja, se vc optou pelos arts. da Lei nº 12.973 e se arrependeu, na DCTF de dezembro vc pode alterar sua opção e colocar não optante, ou se vc, entregou a DCTF de agosto como não optante na DCTF de dezembro vc simplesmente confirma que é não optante.

Respondida por Andrea Giungi em 17 outubro 2014 at 11:37

Diante dos fatos ocorridos até então e demais que ainda poderão surgir, deixo aqui os seguintes questionamentos:

O que estará ocorrendo com a Secretaria da Receita Federal do Brasil?

Estará entrando em colapso?

Ou não será a RFB que está entrando em colapso e sim nossos Governantes que insiste em criar medidas paliativas sem nenhum planejamento, adiam publicações de informações importantes e até praticam a manipulação à Contabilidade Fiscal Federal para tentar controlar a Inflação, esconder a má situação do País, o crescimento da dívida pública, entre tanto outros problemas, que não quero aqui entrar no assunto, e que acabam sobrando até mesmo para a RFB?

Notícias Técnicas

O MTE, por meio da Secretaria de Inspeção do Trabalho, notificou cerca de 165 mil empregadores que não estão cumprindo suas obrigações no Programa Crédito do Trabalhador, conforme a Lei nº 10.820/2003.

Oportunidade de autorregularização é referente a rendimentos de arrendamentos de imóveis rurais e as divergências ultrapassam R$ 1,7 bilhão

A iniciativa é descrita pela CNM como uma ferramenta de inteligência fiscal no âmbito do Simples Nacional

Para facilitar o uso do portal web da EFD-Reinf pelos usuários do e-CAC, foi incluída nova opção na pesquisa avançada dos eventos da série R-4000

Notícias Empresariais

Liderar em um mundo incerto exige mais do que técnica. Exige visão de futuro, empatia e a capacidade de aprender, desaprender e reaprender

Deixar a sucessão para depois pode ser o fator que decide se a empresa vai durar ou virar apenas uma memória de família

Em um mercado automatizado, a conexão humana e a empatia se destacam como chaves para o crescimento consistente

Apesar das reservas robustas, o déficit em transações correntes cresce e aumenta a dependência de capitais voláteis, elevando a vulnerabilidade do País às oscilações do mercado global

Persistir, mais do que crescer, é o verdadeiro sinal de força no empreendedorismo brasileiro

Notícias Melhores

Atividade tem por objetivo garantir a perpetuidade das organizações através de planejamento e visão globais e descentralizados

Semana traz prazo para o candidato interpor recursos

Exame de Suficiência 2/2024 está marcado para o dia 24 de novembro, próximo domingo.

Com automação de processos e aumento da eficiência, empresas contábeis ganham agilidade e reduzem custos, apontando para um futuro digitalizado no setor.

Veja as atribuições da profissão e a média salarial para este profissional